BSPCE : un outil d’intéressement puissant encore amélioré par la loi de finance 2020

Les BSPCE : les attraits d’un outil au profit des start-ups

La loi de finance pour 2020 : ce qui change pour les BSPCE

La loi de finances du 28 décembre 2019 pour 2020 poursuit son amélioration des BSPCE, outil d’intéressement qui connait un succès certain auprès des jeunes PME. Selon l’édition 2019 du baromètre «Performances sociales et économiques des start-up digitales françaises» de EY et France Digitale, plus de 85 % des 71 acteurs de la French Tech interrogés disposaient, à mi-2019, d’un programme d’intéressement au capital.

En effet ces bons, attribués gratuitement, permettent de conférer un accès au capital de la société émettrice à des salariés et cela dans des conditions juridiques sociales et fiscales sécurisées et optimisées (et notamment sans charges patronales contrairement aux actions gratuites).

L’utilisation des BSPCE permet ainsi aux jeunes sociétés d’attirer et de fidéliser les salariés ayant les compétences nécessaires à leur développement.

L’amélioration apportée par la loi de finance consiste d’une part en la possibilité, sous certaines conditions, d’une décote sur le prix d’exercice des BSPCE au moment de leur activation, et d’autre part, à l’extension de la mesure aux sociétés étrangères ayant une succursale en France.

Le système de décote

Pour mémoire, Le prix d’acquisition du titre souscrit en exercice du bon est fixé au jour de l’attribution par l’assemblée générale extraordinaire, sur le rapport du conseil d’administration ou du directoire et sur le rapport spécial des commissaires aux comptes, ou, sur délégation de l’assemblée générale extraordinaire, par le conseil d’administration ou le directoire selon le cas ; en principe, le prix d’acquisition de l’action résultant de l’exercice du bon est au moins égal, lorsque la société émettrice a procédé dans les six mois précédant l’attribution du bon à une augmentation de capital par émission de titres conférant des droits équivalents à ceux résultant de l’exercice du bon, au prix d’émission des titres concernés alors fixé, diminué le cas échéant d’une décote correspondant à la perte de valeur économique du titre depuis cette émission.

La loi de finance 2020 prévoit la possibilité d’un nouveau type de décote, lorsque les droits des titres résultant de l’exercice ne sont pas au moins équivalents à ceux des titres émis lors de la dernière augmentation de capital. Dans ce cas, le prix d’acquisition du titre souscrit en exercice du BSPCE, peut être diminué, le cas échéant, d’une décote correspondant à cette différence entre les droits consentis aux salariés exerçant leurs BSPCE et les droits consentis aux financiers (ou autres types d’actionnaires) dans le cadre de l’augmentation de capital datant de moins de six mois faisant référence.

Ni le texte ni les travaux parlementaires ne viennent éclairer la notion de droits moindre ou « de droits non équivalents ». On peut penser aux droits découlant d’un pacte d’actionnaires ou des statuts (droits de nature politique ou financier) entre les bénéficiaires des BSPCE et les investisseurs. Rien ne précise également comment calculer cette décote. Même si le texte ne le prévoit pas expressément, le rapport spécial du commissaire aux comptes devra sans doute valider le montant de cette décote.

Cette décote a pour but d’augmenter l’attractivité des bons pour les salariés de la société.

L’extension des BSPCE aux sociétés étrangères présentes en France

Afin d’exploiter au mieux les bénéfices de cet outil jusqu’à présent réservé aux sociétés dont le siège social était situé en France, la loi de finance ouvre cette possibilité d’émission de BSPCE aux sociétés ayant une activité en France (par exemple sous forme de succursale) dont le siège est dans un Etat membre de l’Union européenne ou dans un Etat ou territoire ayant conclu avec la France une convention fiscale contenant une clause d’assistance administrative.

En clair, un salarié d’une succursale française d’une société irlandaise (par exemple) pourra se voir attribuer des bons donnant le droit à acquérir des actions de la société irlandaise.

Il conviendra cependant de vérifier la possibilité, dans le cadre du droit des sociétés dudit pays étranger, de créer l’équivalent des BSPCE de droit français, pour permettre l’intéressement des salariés français.

BSPCE : les caractéristiques générales

Un outil d’intéressement très adapté aux jeunes PME

Les BSPCE (Bons de Souscription de parts de créateurs d’entreprise) sont des bons attribués gratuitement qui donnent droit de souscrire pendant une durée déterminée des actions dont le prix a été fixé à l’avance lors de l’attribution des BSPCE, permettant au bénéficiaire de bénéficier de l’augmentation de la valeur de la société entre l’attribution et la cession des actions résultant de l’exercice des BSPCE.

Ils sont très proches des BSA (bons de souscription d’actions) sous la réserve importante qu’ils peuvent être attribués gratuitement sans risque fiscal et bénéficient d’un régime fiscal et social spécifique et balisé. Il s’agit d’ailleurs de leurs principaux atouts en dehors par rapport aux BSA.

Par rapport aux actions gratuites, les BSPCE, s’ils présentent l’inconvénient d’engendrer un décaissement du prix d’exercice pour le bénéficiaire, ont l’atout de ne pas être plafonnés à un pourcentage du capital social. En effet concernant les actions gratuites, le nombre total des actions attribuées gratuitement ne peut excéder 10 % (ou 15% s’agissant des PME non cotées) du capital social à la date de la décision de leur attribution.

Finalement, le principal « inconvénient » des BSPCE réside dans le fait qu’ils ne peuvent être attribués que par certaines sociétés répondant à un certain nombre de critères limitatifs.

Quelles sociétés peuvent émettre des BSPCE ?

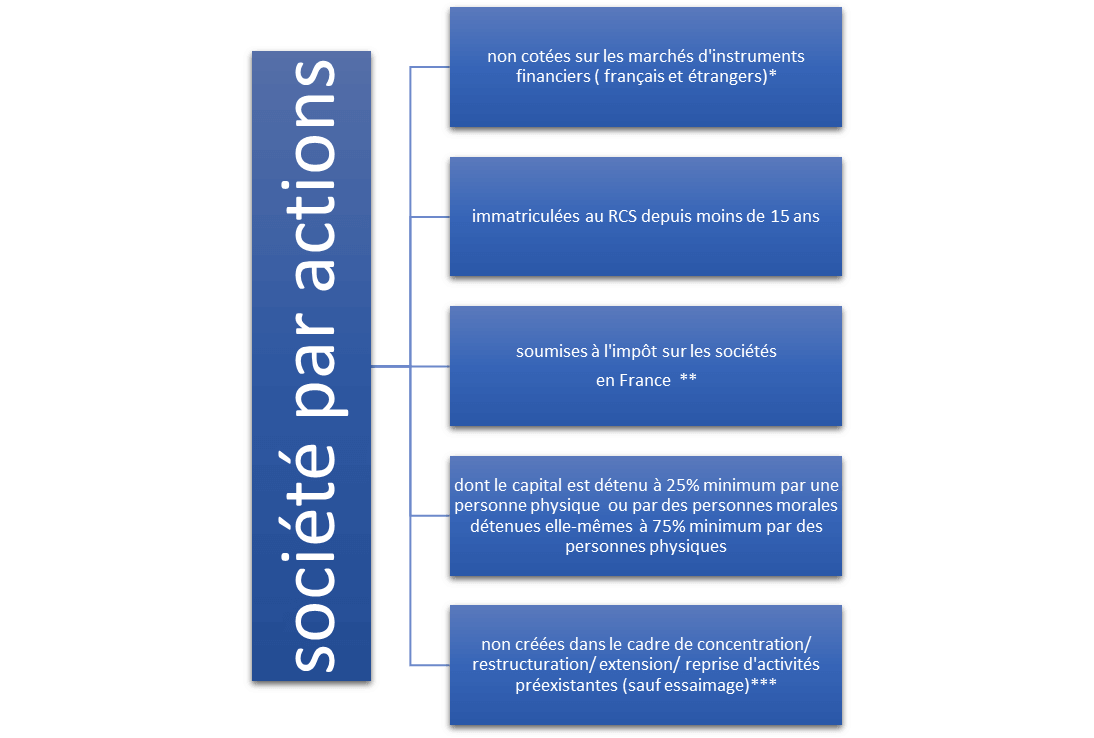

Cette possibilité concerne uniquement les sociétés par actions qui sont :

* Les sociétés dont les titres dont admis sur un marché d’un Etat partie à l’accord de l’Espace économique européen peuvent en bénéficier si leur capitalisation boursière ne dépasse pas 150 millions d’euros.

** Depuis la loi de finances pour 2020, la condition est considérée remplie si la société est soumise à un impôt équivalent à l’impôt sur les sociétés, dans l’Etat où se situe son siège social.

***Les sociétés issues de concentration/restructuration/extension ou de reprise d’activité peuvent émettre des bons seulement si toute les sociétés concernées par l’opération répondent aux critères ci-dessus en tenant compte que la capitalisation boursière après l’opération est évaluée en faisant la somme des capitalisations boursières de l’ensemble des sociétés issues de l’opération et que l’âge de la société issue de l’opération correspond à la date de la plus ancienne des sociétés ayant pris part à l’opération.

L’ensemble de ces conditions doit être respecté par la société émettrice des BSPCE au moment où elle procède à l’attribution des BSPCE.

Qui peut en bénéficier ?

A l’origine, seuls en bénéficiaient le personnel salarié de la société émettrice ainsi que ses mandataires sociaux (Président de SAS, Directeur général de SAS ou de SA…) soumis au régime fiscal des salariés.

Mais la loi du 22 mai 2019 relative à la croissance et à la transformation des sociétés, dite « loi PACTE » ouvre le dispositif des BSPCE et permet leur attribution aux administrateurs, aux membres du conseil de surveillance dans les SA ainsi qu’aux membres des organes statutaires qui peuvent être crées dans les SAS.

La loi PACTE permet donc aux sociétés émettrices d’avoir un argument d’attractivité auprès de personnes tierces représentant un intérêt stratégique en leur proposant à la fois de devenir membre d’un comité stratégique et de bénéficier d’un « package » de BSPCE.

Conditions d’exercice

L’exercice des BSPCE peut être contractuellement subordonné au respect de certaines conditions et notamment à la condition de présence du Manager.

Il est également possible de faire varier le nombre de BSPCE exerçables en fonction de l’atteinte de certains objectifs ou du niveau du prix de vente de la société.

En cas de décès du bénéficiaire, ses héritiers peuvent exercer les bons dans un délai de 6 mois à compter du décès.

Les BSPCE ne sont pas cessibles. (il s’agit d’une interdiction légale qui n’existe pas pour les Bons de souscription d’actions).

Régime fiscal

Lorsque le bénéficiaire effectue la cession du titre acquis par exercice d’un BSPCE, la plus-value est égale à la différence entre le prix de cession des titres net de frais et taxes acquittés par le cédant et leur prix d’acquisition. Cette plus-value est imposable selon le régime des plus-values de cession de valeurs mobilières ou de droits sociaux.

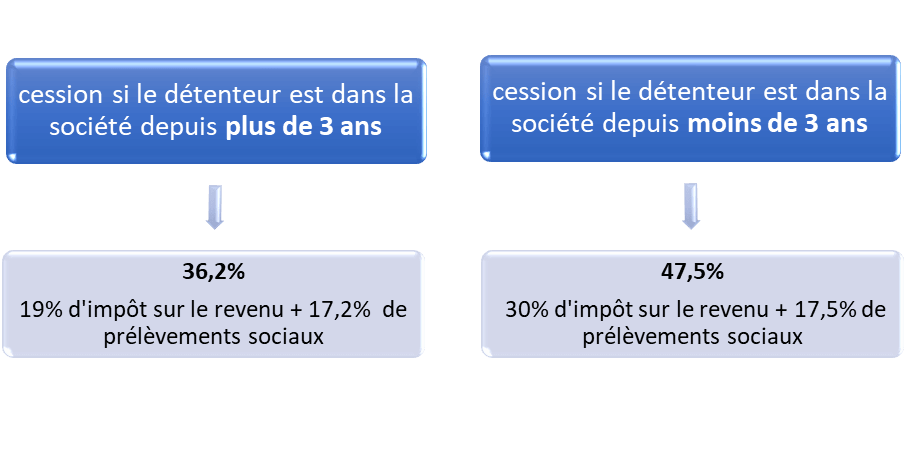

La plus-value est imposée différemment selon si l’action a été émise avant ou après le 1er janvier 2018.

Si le bon a été émis avant le 1er janvier 2018 :

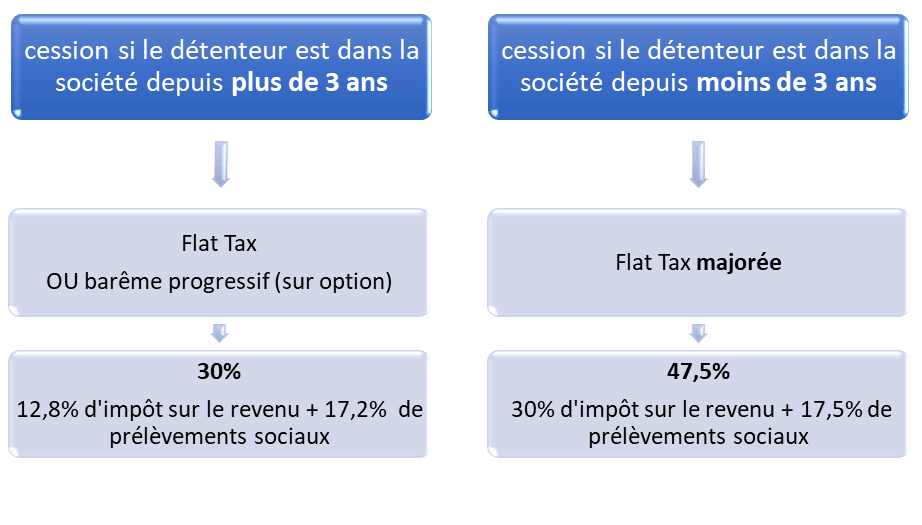

Si le bon a été émis depuis le 1er janvier 2018 :

Les gains réalisés lors de la cession de ces titres sont imposables selon le régime des plus-values de cession de valeurs mobilières dans les conditions suivantes :

On retrouve à travers le régime fiscal des BSPCE l’objectif de fidélisation des salariés de la société émettrice avec l’instauration d’une pénalité (traduite par une majoration du taux d’imposition) qui s’applique dans le cas où la cession de l’action résultant de l’activation du bon est trop rapide par rapport à la date d’entrée dans la société (moins de 3 ans).

Samuel Schmidt – avocat associé Menlo Avocats